Накопительная пенсия формируется из взносов работодателей, собственных перечислений и государственного финансирования на лицевой счет пенсионного фонда. Регулируется федеральным законом № 167-ФЗ от 15 декабря 2001 г. «Об обязательном пенсионном страховании в Российской Федерации».

Порядок формирования и выплаты

С 2015 года действует новая пенсионная формула. По ней работодатель производит страховые взносы из собственных средств (фонда оплаты труда) в размере 22% от зарплаты официально работающих граждан. 6% из них приходится на базовую часть (солидарный тариф) – фиксированные выплаты сегодняшним пенсионерам, 16% – на индивидуальный тариф, это лицевой счет трудящегося, номер которого указан в СНИЛС.

До 2015 г. гражданам дали возможность определиться, будут ли у них эти 16% разделены как накопительная и страховая часть пенсии или останется только последняя. У тех, кто выбрал обе части, 10% идут на страховую, а 6% – на накопительную. С 2014 г. на эти шесть процентов введен мораторий, который будет продолжаться до 2020 года. Возможно, этот срок будет продлен.

Такая необходимость была вызвана нехваткой денег на выплаты нынешним пенсионерам. Тем не менее, аккумуляционные суммы на счетах граждан номинально продолжают формироваться. Как только экономическая ситуация нормализуется, люди смогут вернуть эти деньги, которые снова будут накапливаться, просто сейчас они «заморожены» – не приносят прибыль и их нельзя забрать.

- Граждане, которые родились с 1967 г. и трудились после 2001 г.

- Мужчины с 1953 по 1966 г. рождения и женщины – с 1957 по 1966 г. на основании 2-процентных отчислений с зарплаты в 2002–2004 гг. за счет работодателя.

- Граждане, участвующие в программе государственного софинансирования. Их личные пенсионные отчисления дополняются бюджетными в соотношении 50/50 (в диапазоне от 2 до 12 тыс. р.).

- Лица, распорядившиеся средства материнского капитала перевести в накопительную часть пенсии.

- Индивидуальные предприниматели, делавшие страховые взносы в 2002–2005 гг.

Изъять пенсионные накопления до выхода на пенсию (страхового случая) нельзя. Как исключение они предоставляются досрочно вместе со страховой частью льготным категориям: работники Крайнего Севера, локомотивных бригад, шахт, судов рыбной промышленности, пассажирских маршрутов, гражданской авиации, учреждений образования, здравоохранения, многодетным матерям, инвалидам и т. д. (№ 400-ФЗ от 28.12.2013, ст. 30 и 32).

Как распорядиться пенсионными накоплениями

Накопительная часть трудовой пенсии имеет значение, если гражданин собирается следить за процентными начислениями, вкладывать туда дополнительные деньги с дохода. Распорядиться деньгами лицевого счета можно несколькими способами:

- Оставить средства в Пенсионном фонде России до наступления старости и получения права выплат. ПФР распоряжается этими деньгами, вкладывая их в ценные бумаги, причем действует весьма консервативно. Процент начислений лишь немного опережает инфляцию. Прибыль незначительна, но гарантия надежности на высшем уровне.

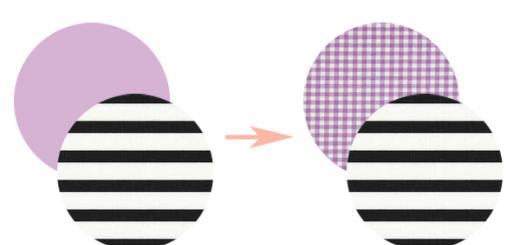

- Перевести пенсионные накопления в Негосударственный пенсионный фонд (НПФ) с сохранением инвестиционной прибыли. Это сработает, если последний такой перевод был сделан не менее, чем 5 лет назад. Например, в 2019 г. с выгодой «перекинуть» деньги в НПФ можно, только если предыдущее оформление на смену фонда делалось не позднее 2013 г.

- Передать накопленные средства в НПФ досрочно, потеряв при этом доход. Так произойдет, если еще не прошло 5 лет с момента предыдущего перехода. Т.е. если менять фонд чаще, чем раз в пять лет, произойдет потеря процентов.

- Направить средства материнского капитала на накопительную часть. Это могут сделать женщины, родившие второго или последующих детей и только после того, как ребенку исполнится 3 года. Можно перевести всю сумму материнского капитала (453 026 р. в 2019 г.) или какую-то часть по желанию.

- Делать дополнительные вложения за счет собственных средств. Кроме того, некоторые организации делают своим работникам подобные взносы-надбавки, которые являются бонусами соцпакета.

Самую высокую прибыль от 6-процентных накоплений можно получить от НПФ с активной инвестиционной политикой, но и высокой степенью риска, поэтому так важно выбрать стабильный и эффективный фонд. Важно изучить его деятельность по таким критериям:

- Рейтинг надежности. Его можно посмотреть в данных «Национального рейтингового агентства» или «Эксперт РА».

- Возраст. Лучше выбирать фонд, который появился в начале 90-х гг., т. е. до кризиса 1998 г. Выдержав экономический спад, он уже доказал свою способность управлять средствами граждан.

- Доходность. Посмотреть ее можно у тех же рейтинговых агентств или на сайте самого НПФ. Даже при высоких показателях не стоит недооценивать остальные критерии.

- Крупные учредители. Промышленные предприятия высокого значения или финансовые учреждения вроде Сбербанка или ВТБ являются залогом стабильности. Мелкие компании или частные лица – не такие хорошие гаранты.

- Контроль сбережений. На сайте негосударственного фонда должна быть удобная система отслеживания финансов и наличие работающей обратной связи.

- Репутация. Необходимо изучить отзывы людей, хранящих пенсию в данном НПФ, почитать критику, посмотреть насколько она оправдана.

Возврат накопительной части пенсии пенсионерам

Выплата накопительной части пенсии полагается гражданам, достигшим пенсионного возраста и получившим право на страховую часть (№ 424-ФЗ от 28.12.2013, ст.6). Гражданам нужно самим обратиться в то учреждение, которое хранит их сбережения, подав соответствующее заявление, паспорт, СНИЛС, трудовые книжки (и др. документы, подтверждающие стаж), распечатку банковских реквизитов.

На лицевом счету должны быть накопления более 5% от страховой части. Трудоустроенные пенсионеры тоже могут претендовать на выплаты. Вместе с тем, работая, они могут увеличивать свой пенсионный капитал, делая дополнительные взносы.

|

Описание и механизм процедуры |

|

|

Единовременные |

Положены гражданам, у которых накопления составляют 5% и меньше от страховой части. Вся сумма выдается сразу. |

|

Пожизненные (бессрочные) |

Средства выплачиваются до конца жизни. Ежемесячные суммы рассчитываются на основании предполагаемого срока. На 2019 г. он равен 246 месяцам. |

|

Ежемесячные выплаты на протяжении указанного пенсионером срока, который не может быть меньше 10 лет. Здесь участвуют средства от программы софинансирования, взносов работодателя и материнского капитала. |

Кто может получить единовременную выплату досрочно

Получить единовременно и раньше положенного срока накопительную сумму могут все льготные категории граждан, которые досрочно выходят на пенсию, а также их правопреемники:

- Инвалиды I, II, III групп. Право вступает в силу после назначения пенсии по инвалидности.

- Лица, имеющие нетрудоспособность, и утратившие кормильца. Могут рассчитывать на единоразовую выплату после назначения пенсии по случаю утраты кормильца.

- Лица, не имеющие достаточного стажа и размера индивидуального пенсионного коэффициента (ИПК) для страховой пенсии по старости.

- Граждане с накоплениями меньше 5%. В этом случае деньги выдаются все сразу.

- Правопреемники, если обратятся за сбережениями не позднее 6 мес. после смерти пенсионера.

Калькулятор расчета пенсии

Видео

После пенсионной реформы 2015 года накопительная часть трудовой пенсии перешла в самостоятельный вид — накопительную пенсию. До 31 декабря 2015 года гражданам 1967 года рождения и моложе можно было выбрать: или отказаться от отчислений взносов на нее. Если гражданин выбрал вариант с накоплением средств, то он может перечислять их в ПФР, выбрав Управляющую компанию (УК) или перевести пенсионные накопления в (НПФ).

Получить выплаты накопительной пенсии можно только при достижении 60 лет мужчинами и 55 лет женщинами

, либо возраста, позволяющего оформить страховую пенсию по старости , с учетом нормативов, действующих на 31.12.2018 г. (то есть без учета изменений, введенных ).

Так как пенсионный возраст повышается, а нормативы по возрасту для накопительной пенсии остались «заморожены», получается, что гражданин может получить пенсионные накопления до выхода на пенсию.

Накопительная пенсия — что это такое?

Накопительная пенсия формируется у граждан, родившихся в 1967 году и позже , которые начали работать до 1 января 2014 года и до 31 декабря 2015 года решили направлять взносы на накопительную пенсию.

Граждане старше 1967 года тоже могут формировать пенсионные накопления, но .

Формирование пенсионных накоплений происходит за счет перечисления работодателем страховых взносов . Всего работодатель уплачивает 22% от заработной платы в виде страхового взноса, из которых 16% направляется на страховую пенсию и солидарную часть, а оставшиеся 6% перечисляются на накопительную пенсию.

Кроме обязательных страховых взносов пенсионные накопления могут формироваться за счет :

- добровольно уплачиваемых страховых взносов;

- сумм, внесенных в рамках программы софинансирования пенсионных накоплений ;

- средств материнского капитала полностью или частично направленных на формирование пенсии;

- результатов инвестирования накопленных средств.

Как узнать сумму пенсионных накоплений (через интернет, по СНИЛС, в Пенсионном фонде)

До 2013 года информацию о состоянии ИЛС, в том числе о сумме пенсионных накоплений ПФР ежегодно рассылал застрахованным лицам по почте в письмах. В настоящее время в зависимости от того, где формируется накопительная пенсия в ПФР или НПФ, эту информацию можно получить разными способами:

- Через интернет на сайте ПФР или НПФ с помощью личного кабинета .

- В территориальном пенсионном фонде с предоставлением паспорта и СНИЛС.

- При обращении в отделение НПФ, который гражданин выбрал для формирования накоплений.

- Через банк, в котором гражданин имеет счет, если данный банк предоставляет такую услугу.

Размер пенсионных накоплений застрахованного лица

На размер накопительной пенсии застрахованного лица влияет сумма средств, внесенных на ее формирование и учтенных на его индивидуальном лицевом счете (ИЛС) в ПФР или на его пенсионном счете в НПФ.

Размер пенсионных накоплений ежегодно исходя из сумм средств, поступивших на ее финансирование, которые не были учтены в расчете при назначении или в предыдущей корректировке.

Расчет накопительной выплаты производится по формуле:

НП = ПН / Т,

- НП — размер накопительной пенсии;

- ПН — сумма средств пенсионных накоплений получателя на день назначения выплаты;

- Т — ожидаемый период выплаты пенсии (количество месяцев). Он ежегодно устанавливается законодательно и в 2018 году составляет 246 месяцев .

Один раз в пять лет НПФ можно поменять на другой, либо перевести формирование средств в УК. Это возможно сделать и раньше (досрочно) — один раз в год , при этом может произойти потеря дохода от инвестиций.

- Обратиться в НПФ и заключить с ним договор на обязательное пенсионное страхование.

- Подать в территориальный ПФР заявление о переходе в НПФ.

После рассмотрения обращения пенсионный фонд направляет застрахованному лицу уведомление. Если негосударственный пенсионный фонд соответствует законодательным требованиям, ПФР уведомит о положительном решении, если у фонда отозвана лицензия, в уведомлении будут сообщены причины отказа.

Как получить накопительную часть пенсии?

Граждане, планирующие выход на заслуженный отдых, обладают правом самостоятельно выбирать способ управления накопительной пенсией. Законодатель предусмотрел несколько вариантов для этого процесса - ПФР, НПФ и управляющая компания.

Порядок распоряжения пенсией

Доверие накопительных средств обуславливает застрахованное лицо детально изучать показатели деятельности фондов. Как правило, принимаются последние 5-7 лет с использованием независимых источников. После ознакомления с информацией, будущий пенсионер может направить документы в выбранную компанию.

Изменение страховой организации осуществляет на момент перехода из одного фонда в другой, к примеру, из ПФ РФ в НПФ и обратно. В случае перевода накоплений из государственной компании в частную организацию, страхователем вложенных средств остаётся Пенсионный фонд.

Физические лица могут каждый год использовать право смены управленца, но в этом случае процедура наделена термином «досрочно». К рентабельному способу относится изменение организации один раз в 5 лет, т. к. при первом варианте пользователь рискует потерять часть денег от инвестирования.

Как можно распоряжаться пенсионными накоплениями

Действующее Законодательство РФ предлагают застрахованным лицам 3 способа использования взносов:

Действующее Законодательство РФ предлагают застрахованным лицам 3 способа использования взносов:

- Написать заявление об отказе от накопительной пенсии в пользу увеличения страховых выплат. Этот вариант позволяет повысить количество ИПК на счету пользователя. Однако для этого у гражданина должен быть стаж ведения трудовой деятельности на момент достижения соответствующего возраста;

- Для формирования накопительной части пенсии доверить инвестирование Негосударственному пенсионному фонду;

- Заключить договорные отношения с частной или государственной УК. Примечательно, что деятельность первых находится под контролем государства, однако прибыльность от таких вложений ниже, чем у НПФ.

Выбирая способ управления накопительной частью пенсии, гражданам рекомендуется учитывать:

- перейти на конкретный способ распоряжения обеспечением можно только один раз;

- количество и периодичность смены страховщика не регламентируется.

Факторы, влияющие на увеличение накопительной части пособия

На 2020 г. в качестве расчёта применяется фиксированная ставка - 240, которая является показателем в 20 лет дожития. Выходя на пенсию после 55 лет (для женщин) и 60 лет (для мужчин), размер выплат повышается. На момент обращения за обеспечением, в расчёт принимают все средства, накопленные на индивидуальном лицевом счету:

На 2020 г. в качестве расчёта применяется фиксированная ставка - 240, которая является показателем в 20 лет дожития. Выходя на пенсию после 55 лет (для женщин) и 60 лет (для мужчин), размер выплат повышается. На момент обращения за обеспечением, в расчёт принимают все средства, накопленные на индивидуальном лицевом счету:

- страховые взносы;

- добровольные отчисления;

- материнский капитал;

- надбавки за участие в программе софинансирования;

- прибыль от инвестирования.

За период рабочей деятельности застрахованное лицо обладает правом увеличить средства пенсионного обеспечения за счет выбора метода распоряжения и инвестиционного пакета. Взносы, отчисляемые гражданином, переводятся в гособлигации или акции отечественных предприятий.

Перевод накопительной части пособия

Принимая решение о переводе взносов в НПФ, следует заключить соглашение о доверительном управлении средствами пенсионных накоплений. После подписания договора, НПФ обязан направить в ПФ РФ экземпляр в архив.

Суть доверительного распоряжения

Госфонд, в отличие от негосударственного, ведет открытую деятельность и предоставляет возможность самостоятельно выбирать организацию по распоряжению средствами. Физическое лицо может выбрать, как госкомпанию, так и частную, при наличии заключенного соглашения с ПФ РФ.

Госфонд, в отличие от негосударственного, ведет открытую деятельность и предоставляет возможность самостоятельно выбирать организацию по распоряжению средствами. Физическое лицо может выбрать, как госкомпанию, так и частную, при наличии заключенного соглашения с ПФ РФ.

Полный реестр УК и НПФ доступен на сайте ПФ России.

Варианты распоряжения пособием

На основании действующих законов, граждане обладают правом в самостоятельном порядке распоряжаться финансами из страховой части пособия. Это возможно с помощью выбора одного из вариантов управления пенсионными накоплениями.

Как формируется накопительное пособие в НПФ

Делая выбор в пользу НПФ, физлицо, по сути, отказывается от услуг ПФ РФ. Таким образом, Негосударственный ПФ будет заниматься выплатой этого вида пособия. Вести самостоятельное инвестирование фонд не может, согласно ФЗ № от 7 мая 1998 г. Поэтому он без предварительного уведомления застрахованного лица, выбирает частную УК.

Делая выбор в пользу НПФ, физлицо, по сути, отказывается от услуг ПФ РФ. Таким образом, Негосударственный ПФ будет заниматься выплатой этого вида пособия. Вести самостоятельное инвестирование фонд не может, согласно ФЗ № от 7 мая 1998 г. Поэтому он без предварительного уведомления застрахованного лица, выбирает частную УК.

Формирование накоплений в УК

Государственные УК обладают полномочиями заниматься инвестированием финансов населения из страховых взносов. ФЗ № от 18 июля 2009 г. регламентирует управляющим компаниям делать вклады в соответствующие портфели.

Осуществляется это на основании заявки, поданной в ПФ России. На 2020 год существует базовый и расширенный портфели.

Инвестиции за счет пенсионных накоплений

Выбирая метод управления средствами на накопительную часть пенсии, гражданин приумножает будущий доход в старости. В качестве распорядителя пособия и страховщика можно выбрать один из следующих вариантов:

Выбирая метод управления средствами на накопительную часть пенсии, гражданин приумножает будущий доход в старости. В качестве распорядителя пособия и страховщика можно выбрать один из следующих вариантов:

- Государственные УК по умолчанию заключают договор по расширенному портфелю;

- Частные УК предлагают делать вклады в государственные ценные бумаги. Для этого требуется написать заявление;

- НПФ в соответствии с заявлением гражданина о переходе и договору по обязательному страхованию, оказывают услуги по инвестированию накопительной части пособия.

В соответствии с новой реформой, теперь НПФ обладают расширенными возможностями по вкладам, нежели ПФ РФ. Соответственно, граждане могут рассчитывать на высокую прибыль.

Доверительное управление

Доверительное управление пенсионными накоплениями - это предписание от физического лица на распоряжение средствами в соответствии с заключенным договором. ФЗ № указывает, что таким правом наделены исключительно УК, а госфонды лишены этих полномочий.

Размещение накоплений по пенсии

Размещать пенсионные средства допускается только на счету у УК или НПФ. Не реже одного раза в 5 лет допускается изменение формы управления. Смену фонда на управляющую компанию разрешено проводить в досрочном порядке. Однако такой вариант приводит к утрате инвестиционной прибыли.

Размещать пенсионные средства допускается только на счету у УК или НПФ. Не реже одного раза в 5 лет допускается изменение формы управления. Смену фонда на управляющую компанию разрешено проводить в досрочном порядке. Однако такой вариант приводит к утрате инвестиционной прибыли.

Исключительный случай - застрахованное лицо направило заявление о преждевременном переходе в год истечения договора, т. е. на пятый год.

Выбор НПФ по рейтингу доходности и надежности

Основными критериями при выборе фонда являются:

Основными критериями при выборе фонда являются:

- Надежность. Для определения по этому показателю рекомендуется ознакомиться с перечнем организаций, приведенных рейтинговым агентством «Эксперт РА»;

- Доходность. Сведения указывают на прибыльность совершенных финансовых операций. Информация указывается на сайтах компаний, рейтинговых агентств и ФСФР.

Виды стратегий для размещения пенсионных накоплений

Стратегия управления пенсионными накоплениями зависит от выбора института:

- Госкомпании предлагают консервативные виды вкладов - облигации, депозиты;

- Негосударственные УК, числящиеся в реестре Минфин России - сбалансированная стратегия, где накопления размещают в государственные и корпоративные акции;

- НПФ - сбалансированные виды инвестицией под управлением УК.

Кто контролирует деятельность УК

Деятельность управляющих компаний находится под контролем следующих ведомств:

Деятельность управляющих компаний находится под контролем следующих ведомств:

- ПФР. Занимается подписанием и расторжением договорных отношений с УК и специальными депозитариями, отобранных на конкурсной основе. Ведет прием заявлений от граждан на предмет выбора портфеля. На основании договора передает УК средства для управления и инвестирования. Получает и анализирует отчеты от организаций о финансовой деятельности по формированию будущего пособия. Кроме того, обладает полномочиями запрашивать и получать от УК деньги для выплат населению;

- ЦБ РФ. Орган отвечает за контроль над финансовым рынком, в т. ч. не кредитными образованиями, действующие в сфере управления средствами населения на основании федеральных нормативно-правовых актов;

- Минфин РФ. Это орган федерального значения является представителем исполнительной власти. Министерство финансов занимается регулированием, контролем и надзором в области инвестиций и формирования будущих пособий. Кроме того, ведет деятельность государственного масштаба по формированию накоплений для пенсий. А также занимается приемом правовых документов, утверждает типовые формы соглашений и договоров между субъектами в сфере пенсионного обеспечения. Общие правила выплат ПФ РФ гласят, что наследники покойных застрахованных граждан могут получить деньги путем перечисления на счет в банке или через почту России;

- Депозитарий. На основании законодательных требований орган контролирует деятельность УК на соответствие нормативно-правовым положениям в отношении денег из страховой части пособия. Специализированный депозитарий ведет учет полномочий на ценные бумаги и отвечает за хранение сертификатов, в бумаги которых вложены взносы населения для будущих выплат по старости.

Определение: страхование ответственности УК

Компании, занимающиеся управлением средствами на накопительную часть трудовой пенсии, обязаны страховать свою деятельность, т. к. несут ответственность перед ПФ РФ. При нарушении пунктов, указанных в договоре по причине допущения ошибок, халатности или умышленного преступного деяния, в т. ч. бездействия, для организаций предусмотрены наказания в соответствии с действующим Законодательством Российской Федерации.

Компании, занимающиеся управлением средствами на накопительную часть трудовой пенсии, обязаны страховать свою деятельность, т. к. несут ответственность перед ПФ РФ. При нарушении пунктов, указанных в договоре по причине допущения ошибок, халатности или умышленного преступного деяния, в т. ч. бездействия, для организаций предусмотрены наказания в соответствии с действующим Законодательством Российской Федерации.

К правонарушениям относится:

- бездействие;

- нарушение в области IT-технологий (компьютерная безопасность);

- правонарушения, направленные против организаций;

- экономические преступные деяния;

- другое.

Управляющие компании обязаны страховать деятельность для проведения отчислений в качестве возмещения при возникновении соответствующих случаев в рамках действующего договора. При этом сумма ответственности не может быть меньше:

- 5% от всего размера части пособия, переданного для управления пенсионными накоплениями, если объем выплат не превышает 6 млрд руб.;

- 300 млн руб., если размер средств по договору с УК превышает лимит в 6 млрд руб.

Обязательства по обереганию деятельности УК возложены на страховые компании, обладающие капиталовложениями в объеме не меньше трех млрд руб. или ведущие деятельность в сфере сострахования с иными организациями, имеющие совокупный бухгалтерский баланс на сумму не ниже 3 млрд руб.

Суть инвестиционных портфелей

В соответствии с федеральными положениями закона № от 24.07.02 в РФ все финансы, формирующиеся на индивидуальном счету гражданина в накопительную часть пособия, подлежат инвестирования.

В соответствии с федеральными положениями закона № от 24.07.02 в РФ все финансы, формирующиеся на индивидуальном счету гражданина в накопительную часть пособия, подлежат инвестирования.

От результата этой деятельности зависит уровень дохода при выходе на заслуженный отдых. Тем не менее, такие действия могут стать убыточными.

Суть инвестирования обозначается, как распоряжение и управление средствами лица из пенсионных накоплений, переданных в частные УК или государственные, для умножения и сохранения. Примечательно, что эти деньги можно вкладывать только в ценные бумаги в соответствии с российским законодательством.

Тот же федеральный закон в статье № 26 указывает, что такими инвестиционными портфелями могут быть:

- государственные ценные бумаги России и регионов;

- акции в форме Открытых акционерных обществ, а также облигации эмитентов РФ;

- рублевые депозиты, иностранная валюта и т. п.

Доходная часть от инвестиционной деятельности управляющей компании представлена в виде полученных дивидендов и процентов по вкладам с ценных бумаг, депозитам, размещенных в кредитно-финансовых организациях. Кроме того, прибылью УК считаются иные доходы, полученные от инвестиционных операций за счет, полученных в рамках доверительного договора страховой части пособий населения по старости лет.

Скачать для просмотра и печати:

Кто ответственен за распоряжение пенсионными накоплениями в ПФ РФ

Выбирая вариант формирования будущего обеспечения при выходе на заслуженный отдых, гражданин должен помнить, что накопительная часть пособия не подлежит индексации, а также на ее размер влияет инфляционный уровень.

Выбирая вариант формирования будущего обеспечения при выходе на заслуженный отдых, гражданин должен помнить, что накопительная часть пособия не подлежит индексации, а также на ее размер влияет инфляционный уровень.

Это принципиальное отличие от страховых выплат, подлежащих ежегодной индексации Правительством РФ. Таким образом, выбирая НПФ или УК по признаку доходности необходимо понимать, что чистую прибыль человек получает от разницы вложенных денег и инфляции.

За распоряжение средств, оставшихся на счету в ПФ России, несет ответственность сам фонд, как и негосударственные ПФ, т. е. за счет собственных средств.

Посмотрите видео о накопительной пенсии

13 февраля 2019, 18:28 Янв 7, 2020 19:07«Я пришла в банк по собственным делам, а менеджер предложил мне перевести пенсионные накопления в негосударственный пенсионный фонд (НПФ). Сказал, что эти деньги будут храниться под хорошим процентом, а иначе я все потеряю, поскольку перевестись можно только до конца этого года», — молодая девушка Валерия не знала о пенсионной системе ничего до тех пор, пока не случился этот разговор в одном из отделений банка. Аргументы показались убедительными, и она согласилась.

Пенсионная система действительно по сложности и запутанности не уступает ЖКХ. Однако если момент погружения в коммунальные платежи можно оттягивать, просто уплачивая нужную сумму, то с пенсиями решение нужно принимать уже сейчас: до конца года осталось меньше шести месяцев.

Как формируется пенсия

Будущая пенсия делится на две части — страховую и накопительную. Работодатель ежемесячно отчисляет в Пенсионный фонд России () взносы на сумму, равную 22% зарплаты сотрудника. Из них 16% идет в страховую часть и 6% — в накопительную (отчисляется только лицам 1967 года рождения и моложе).

Причем порог годовой зарплаты, с которой уплачиваются страховые взносы в ПФР, в 2015 году составляет 711 тыс. руб. По достижении этой суммы работодатель уплачивает 10%, однако они уже не влияют на размер будущей пенсии. То есть для вас не важно, получаете ли вы 59,25 тыс. или, например, 100 тыс. руб. в месяц.

Страховая часть используется для выплаты текущий пенсий, то есть сегодняшним пенсионерам. А накопительная остается на счете гражданина, и он может ее инвестировать.

Автоматически накопительная часть пенсии переходит в ПФР, где ее дальше инвестирует управляющая компания . Однако каждый гражданин может выбрать другую УК или же вовсе отдать деньги в негосударственный пенсионный фонд (НПФ).

Однако с 2014 года вступил в силу мораторий на накопительную часть. То есть все отчисления работодателей с тех пор не разделялись на две части, а шли целиком в страховую. Этой весной НПФ, которые вошли в систему гарантирования (то есть фактически прошли лицензирование), начали получать замороженные накопления. С полным списком можно ознакомиться на сайте Агентства по страхованию вкладов (АСВ).

Пока власти заявили, что в следующем году накопительная часть вернется, однако дискуссии на этот счет все еще идут.

Решение нужно принять до конца года

До конца года всем гражданам необходимо сделать выбор: сохранить накопительную часть или же отказаться от нее, чтобы все отчисления направлялись в страховую часть.

На пенсионном рынке есть такое понятие — «молчуны». Это те, кто никогда не подавал заявление о смене управляющей компании или выборе НПФ. То есть фактически большая часть населения. Если до конца года эта категория граждан не подаст заявление о сохранении накопительной части, то больше она пополняться не будет, все взносы будут перечисляться в страховую часть. Те же, кто хоть раз в жизни успешно подавал заявление, по-прежнему будут накапливать 6%.

Вариант №1: оставить все как есть — накопительная часть в

Если страховщиком накопительной части является ПФР, то ваши средства инвестирует государственная управляющая компания ВЭБа (Внешэкономбанк).

Она вкладывает пенсионные накопления граждан в два инвестиционных портфеля — базовый и расширенный.

Автоматически накопления граждан инвестируются в расширенный портфель. Сюда входят государственные ценные бумаги, корпоративные ценные бумаги российских эмитентов, гарантированные РФ, банковские депозиты в рублях и иностранной валюте, ипотечные ценные бумаги, облигации международных финансовых организаций.

Если гражданин хочет, чтобы его накопления инвестировались только в государственные ценные бумаги и корпоративные облигации российских эмитентов (базовый портфель), нужно до 31 декабря подать заявление в местное управление ПФР.

Можно сменить управляющую компанию.

Напомним, годовая инфляция в России в 2014 году составила 11,4%, в 2013 году — 6,5%, в 2012 году — 6,6%. Годовая инфляция в июле этого года ускорилась до 15,6%. По итогам года ожидает 10-10,5%.

Вариант №2: перевести накопления в НПФ

«Государством полностью регулируется процесс инвестирования пенсионных средств. Так, по закону НПФ имеют право инвестировать пенсионные накопления только в разрешенные инструменты с максимальной надежностью. Кроме того, в самих НПФ на внутреннем уровне действует система риск-менеджмента, которая допускает инвестирование средств пенсионных накоплений только в доходные, надежные активы», — сказал «Газете.Ru» президент Национальной ассоциации негосударственных пенсионных фондов (НАПФ) .

С введением с 2016 года возможности пятилетнего периода инвестирования пенсионных накоплений НПФ смогут еще больше диверсифицировать инвестиционный портфель, вкладывая часть пенсионных накоплений в сторону более рисковых, но высокодоходных инструментов, добавил он.

«Также в ближайшее время портфель инструментов инвестирования НПФ дополнится инфраструктурными проектами, ожидаемая доходность по которым будет ощутимо выше уровня инфляции. Это позволит НПФ повысить эффективность работы с пенсионными накоплениями, а застрахованным лицам получить больший доход от формирования накопительной пенсии», — говорит Константин Угрюмов.

Вариант №3: отказаться от накопительной части вообще

Граждане 1967 года рождения и моложе (то есть те, у кого формировалась по закону накопительная часть) до 31 декабря 2015 года могут выбрать: формировать только страховую пенсию или же страховую и накопительную одновременно. «Молчуны», то есть те, кто никогда не подавал заявления о выборе УК или НПФ, автоматически лишаются накопительной части — все взносы в дальнейшем будут направлены на страховую пенсию.

Насколько выгоднее оставаться только в страховой части, однозначного ответа нет.

В Пенсионном фонде подчеркивают, что страховая пенсия гарантированно индексируется государством как минимум по уровню инфляции, в то время как средства накопительной пенсии передаются или в УК, или в НПФ и инвестируются ими на финансовом рынке. «Накопительная пенсия не индексируется государством. Доходность пенсионных накоплений зависит исключительно от результатов их инвестирования, то есть могут быть и убытки», — подчеркивают в фонде.

По факту никакого обязательства увеличивать страховую часть на величину инфляции нет, парирует гендиректор консалтинговой компании «Пенсионный партнер» Сергей Околеснов.

«Все, что рассчитали по сложной формуле (учитывая стаж, возраст, заработок), умножается на коэффициент, а коэффициент определяется правительством каждый год в зависимости от состояния бюджета. То есть по большому счету размер страховой пенсии зависит от возможностей государства. Прошлые годы действительно она росла на величину инфляции, но о том, что будет дальше, можно только гадать», — говорит эксперт.

Чем руководствоваться при выборе

«Вкладывают деньги в первую очередь в фондовый рынок, а также в банковские депозиты и некоторые объекты недвижимости. А прошлый год был для фондового рынка совершенно провальный, — объясняет провал в доходности по итогам 2014 года Сергей Околеснов. — При этом в конце прошлого года, когда ставки по депозитам стали расти вверх, многие управляющие пенсионными деньгами постарались воспользоваться ситуацией и переложить часть активов в депозиты, насколько это разрешено законодательством (до 60%). Поэтому в этом году как минимум по этой части активов стоит ждать существенного роста».

Эксперт уверен, что в этом году доходность будет больше, чем в прошлом, однако перегонит ли она инфляцию, будет зависеть от состояния рынка во втором полугодии.

«Самое главное — это диверсификация. Пенсионные накопления, к сожалению, можно отдать только одному оператору — либо ПФР, либо НПФ. И здесь, по статистике, НПФ традиционно обыгрывали ПФР по одной простой причине: у них с точки зрения законодательства более широкая возможность выбора финансовых инструментов для вложений», — говорит эксперт.

Он рекомендует доверять деньги НПФ, у которого есть несколько управляющих компаний: «Соответственно, ваши деньги будут рассредоточены равномерно по нескольким управляющим, и это будет в данном случае диверсификация. А фонды следует выбирать, конечно же, из соображений сохранности и надежности вложений: из 80 фондов, которые существуют, 29 вошли в систему гарантирования, это значит, что накопления в этих фондах гарантируются государством в лице АСВ». Также следует обращать внимание на доходность за предыдущие отчетные периоды.

Впрочем, и те, кто разбирается в пенсионной системе, и те, кто вовсе нет, по привычке не возлагают больших надежд на сохранность средств как в одном, так и в другом случае. И уж тем более не рассчитывают на доходность. «Я никуда не переводил свои средства и не собираюсь. Все равно через десятки лет, когда наступит время выплат, в пенсионной системе все снова поменяется», — говорит Александр, который активно работает на финансовых рынках.

«Мне показалось, что это не принципиальная процедура и она просто-напросто не стоит моих усилий. Сколько бы процентов ни заработал ВЭБ или НПФ, пенсионных накоплений мне все равно хватит только на удовлетворение минимальных потребностей», — делится соображениями Петр, экономист по образованию.

Его пенсионная стратегия заключается в другом: уйти на пенсию как можно позже и иметь занятие, которое приносит дополнительный доход. «А также нужны собственные накопления», — считает он.

Выбор варианта пенсионного обеспечения

До 31 декабря 2015 года гражданам 1967 года рождения и моложе необходимо выбрать для себя вариант пенсионного обеспечения - оставить только страховую часть пенсии и отказаться от накопительной, либо сохранить обе части своей будущей пенсии.

Варианты пенсионного обеспечения

Страховая часть является базовой формой государственного пенсионного обеспечения. Пенсия гарантирована, но ее размер зависит от ситуации, которая будет в стране на начало выплат, прежде всего - от соотношения числа работающих граждан и пенсионеров и от ситуации с госбюджетом.

Накопительная часть - это средства обязательных пенсионных накоплений, которыми в интересах будущего пенсионера управляют профессиональные участники рынка.

Сочетание накопительной и страховой части позволяет сформировать наиболее надежный вариант пенсионного обеспечения. Такая «комбинированная» пенсия состоит как минимум из двух элементов - бюджетного и рыночного, что помогает защитить потенциальные выплаты от различных по характеру рисков.

Составляющие будущей пенсии россиян

|

Накопительная |

Страховая |

|

|

Как формируется |

В денежном выражении |

В баллах, стоимость которых может меняться в соответствии с числом работающих граждан и пенсионеров |

|

Откуда берется |

В результате инвестирования пенсионных средств профессиональными управляющими |

Из взносов активных на момент выплаты работников |

|

Что собой представляет |

Средства, учтенные на индивидуальном счете пенсионера в рублях |

Обязательство государства по распределению средств будущих работников |

|

Как индексируется |

Зависит от доходности портфеля |

С учетом текущей демографической и экономической ситуации. В 2016 году по решению правительства страховая пенсия будет индексирована на 4%, в то время как на 2015 год инфляция, по предварительным оценкам, составит 12% |

|

Право наследования |

Можно наследовать до назначения пенсии |

Не наследуется ни при каких условиях |

Варианты размещения накопительной части пенсии

Как разместить свои средства?

Особенности расчета средств пенсионных накоплений,

подлежащих передаче по заявлениям о досрочном переходе

по заявлениям, поданным застрахованными лицами в 2016 году

Инвестировать средства пенсионных накоплений может как Пенсионный фонд России, так и негосударственный пенсионный фонд, входящий в систему гарантирования прав застрахованных лиц в системе обязательного пенсионного страхования.

ПФР инвестирует пенсионные накопления через государственную управляющую компанию Внешэкономбанк и частные управляющие компании, одну из которых гражданин может выбрать самостоятельно.

Смена страховщика происходит только при переходе из Пенсионного фонда России в негосударственный пенсионный фонд, из одного негосударственного пенсионного фонда в другой, а также из негосударственного пенсионного фонда в Пенсионный фонд России. При переводе пенсионных накоплений из одной управляющей компании в другую смены страховщика не происходит - им остается Пенсионный фонд России.

Пользоваться правом на смену страховщика можно ежегодно. Однако, инвестиционный доход сохраняется только при условии передачи средств не чаще, чем раз в пять лет.

Сменить страховщика можно и путем досрочного перехода, однако в случае отрицательного результата инвестирования это может повлечь уменьшение средств пенсионных накоплений (номинала страховых взносов) на сумму инвестиционного убытка. Исключение составляют застрахованные лица, подавшие заявление о досрочном переходе в год пятилетней фиксации средств пенсионных накоплений текущим страховщиком.

Потери средств пенсионных накоплений гражданина при подаче заявления о досрочном переходе в 2016 году

|

С какого года Вы формируете пенсионные накопления у текущего страховщика? |

Положительный результат инвестирования |

Отрицательный результат инвестирования |

|

С 2011 года и ранее |

Потеря инвестиционного дохода за 2016 год |

Потеря пенсионных накоплений на сумму убытка от инвестирования за 2016 год |

|

С 2012 года |

Нет потери средств пенсионных накоплений |

|

|

В период с 2013 по 2015 год |

Потеря инвестиционного дохода за 2015-2016 годы |

Потеря пенсионных накоплений на сумму убытка от инвестирования за 2015-2016 годы |

|

С 2016 года |

Потеря инвестиционного дохода за 2016 год |

Потеря пенсионных накоплений на сумму убытка от инвестирования за 2016 год |

Необходимые документы для подачи заявления

Страховое свидетельство обязательного пенсионного страхования (СНИЛС)Документ, удостоверяющий личность (паспорт гражданина РФ)Заявление о выборе управляющей компании

В ЧЕМ РАЗНИЦА МЕЖДУ СТРАХОВОЙ И НАКОПИТЕЛЬНОЙ ЧАСТЬЮ?

И страховая, и накопительная части пенсии формируются за счет страховых взносов, которые начисляет работодатель за своих работников.

В то же время, взносы на страховую часть фиксируются на индивидуальном лицевом счете в Пенсионном фонде в виде пенсионных прав, гарантированных государством, регулярно индексируются государством. Но сами деньги идут на выплату пенсий нынешним пенсионерам.

Взносы на накопительную часть пенсии живут другой, более сложной финансовой жизнью. Это реальные средства, которые можно передать в управление компании, эта компания будет вкладывать средства в инвестиционные проекты и тем самым увеличивать суммы с течением времени. Можно вместо управляющей компании выбрать негосударственный пенсионный фонд, который работает с несколькими управляющими компаниями, отслеживает состояние счета гражданина, снижает риски потерь.

КУДА ДЕНУТСЯ СРЕДСТВА НАКОПИТЕЛЬНОЙ ПЕНСИИ ПРИ ВЫБОРЕ ТАРИФА 0%

Все сформированные на этот момент пенсионные накопления граждан будут по-прежнему инвестироваться и выплачиваться в полном объеме, с учетом инвестиционного дохода, когда граждане получат право выйти на пенсию и обратятся за ее назначением. Изменения коснутся будущих отчислений. Речь идет лишь о перераспределении взносов в пользу страховой части.

КАКОЙ ТАРИФ ВЫБРАТЬ: НОЛЬ ИЛИ ШЕСТЬ ПРОЦЕНТОВ?

Если говорить о преимуществах выбора 0 или 6 процентов, то необходимо пояснить:

Страховая часть пенсии - более консервативна, более гарантированная государством, так как средства страховой части пенсии ежегодно индексируются в зависимости от уровня инфляции и с учетом индекса роста доходов Пенсионного фонда в расчете на одного пенсионера.

Накопительная часть - более гибкая, но менее защищена со стороны государства. На накопительную часть пенсии начисляется инвестиционный доход, который получен в результате размещения Ваших средств в негосударственных пенсионных фондах либо в управляющих компаниях. Тариф 6% более интересен для застрахованных лиц, которые стремятся участвовать в формировании своих пенсионных накоплений.

В накопительной части при этом есть еще один плюс: эти средства могут наследоваться. В солидарной же системе, где находятся страховые взносы, они не наследуемы.

Каким будет размер тарифа страховых взносов на формирование накопительной части будущей пенсии, каждый должен решить самостоятельно. Не хотите задумываться о судьбе пенсионных накоплений - ничего не делайте. Тогда с нового года все 16% уйдут в страховую часть, и этими деньгами будет распоряжаться государство. Хотите сами распоряжаться частью пенсионных денег, уверены, что сумеете сделать это лучше - напишите заявление в Пенсионный фонд России или негосударственный пенсионный фонд, которому вы готовы доверить свои накопления.

Если Вы никогда не подавали заявление о выборе управляющей компании или о переходе в негосударственный пенсионный фонд, то для того, чтобы сохранить 6-процентный тариф, Вам следует подать заявление о выборе УК либо НПФ. При этом, как и раньше, при переводе пенсионных накоплений в негосударственный пенсионный фонд Вам необходимо заключить с выбранным НПФ соответствующий договор об обязательном пенсионном страховании.

Для тех, которые в предыдущие годы хотя бы единожды подавали заявление о выборе управляющей компании либо о переходе в НПФ, и оно было удовлетворено, с 2014 года на накопительную часть пенсии будет по-прежнему перечисляться 6% тарифа.

ЧАСТО СЛЫШУ В НОВОСТЯХ, ЧТО НЕГОСУДАРСТВЕННЫЕ ПЕНСИОННЫЕ ФОНДЫ ЗАКРЫВАЮТСЯ, А НАКОПИТЕЛЬНЫЕ ПЕНСИИ ЛЮДЯМ НИКТО НЕ ВОЗВРАЩАЕТ... ИЛИ ВСЁ-ТАКИ УБЫТКИ ВОЗМЕЩАЮТСЯ?

В случае банкротства негосударственных пенсионных фондов они обязаны передать все имеющиеся пенсионные накопления и реестры клиентов обратно в ПФР в течение месяца. Если средств нет, а НПФ не вошел в систему гарантирования — за них деньги возмещает Банк России, но всего лишь по номиналу страховых взносов (без инвестиционного дохода).

ЕСЛИ АГЕНТЫ НЕГОСУДАРСТВЕННЫХ ПЕНСИОННЫХ ФОНДОВ ПРИХОДЯТ ДОМОЙ И ПРОСЯТ ПОДПИСАТЬ ДОКУМЕНТЫ О ПЕРЕВОДЕ ПЕНСИИ, СТОИТ ЛИ ИМ ДОВЕРЯТЬ?

Прежде чем подписывать какие-либо бумаги, хорошо бы выяснить, кто в самом деле к Вам пришел и что за документы Вас просят подписать. Если в Ваш дом без предупреждения пришел человек и представился работником Пенсионного фонда, попросите его предъявить служебное удостоверение и Вы выясните, что перед вами представитель негосударственного пенсионного фонда.

Если же Вы все-таки подписали документ, а только потом прочитали, то соответственно Ваши пенсионные накопления Вы и будете искать в том негосударственном пенсионном фонде, с которым не глядя подписали договор.

Хочу еще раз напомнить - сотрудники государственного Пенсионного фонда по домам не ходят, не проводят никаких сверок и агитаций, не подписывают никаких документов.

НАКОПИТЕЛЬНУЮ ПЕНСИЮ ОПЯТЬ ЗАМОРОЗИЛИ, ЧТО ЭТО ОЗНАЧАЕТ?

Говорить о замораживании пенсии вообще неправильно. Речь идет о том, что в течение 2016 года вся сумма страховых взносов идет на формирование страховой пенсии, а накопительная пенсия не финансируется. Такой порядок формирования будущей пенсии продлен и на следующий 2017 год. При этом все средства пенсионных накоплений, которые уже были сформированы на конец 2013 года, никуда не исчезают и не пропадают. Они инвестируются и будут выплачиваться гражданам при достижении ими пенсионного возраста.

КАК УЗНАТЬ В КАКОМ ПЕНСИОННОМ ФОНДЕ НАХОДЯТСЯ НАКОПЛЕНИЯ? .

Узнать, где находятся Ваши пенсионные накопления, можно, через личный кабинет застрахованного лица на сайте ПФР. Кроме того, получить такую информацию можно, обратившись лично в клиентскую службу управления Пенсионного фонда по месту жительства.

КАК ПРАВОПРЕЕМНИК, Я УНАСЛЕДОВАЛА ПЕНСИОННЫЕ НАКОПЛЕНИЯ МОЕГО ОТЦА. ЧЕРЕЗ КАКОЕ УЧРЕЖДЕНИЕ Я МОГУ ПОЛУЧИТЬ ЭТУ ВЫПЛАТУ?

Как пояснила Наталья Карножицкая, начальник отдела организации и учета процесса инвестирования Отделения ПФР по Белгородской области, начиная с 2008 года, правопреемники умершего застрахованного лица имеют право получить его пенсионные накопления.

Согласно «Правилам выплаты ПФР правопреемникам умерших застрахованных лиц средств пенсионных накоплений» существуют 2 способа их получения:

Через почтовое отделение связи;

Путем перечисления средств на банковский счет.

При выборе правопреемником способа получения средств через Почту России из сумм, подлежащих выплате, будут произведены удержания в счет почтового сбора за осуществление почтового перевода (по установленным тарифам). Размер этого удержания составляет 2% от суммы выплаты.

Если способ выплаты выбран «путем перечисления средств на банковский счет», то правопреемнику необходимо представить в территориальный орган ПФР вместе со всеми документами копию сберегательной книжки или информацию о наличии счета с реквизитами банка. При выплате через кредитное учреждение средства пенсионных накоплений выплачиваются правопреемнику полностью (без удержания расходов на доставку).

Отмечу, что до истечения 6 месяцев с даты смерти застрахованного лица правопреемники имеют право изменить способ получения средств пенсионных накоплений. Для этого нужно подать заявление в территориальный орган ПФР.